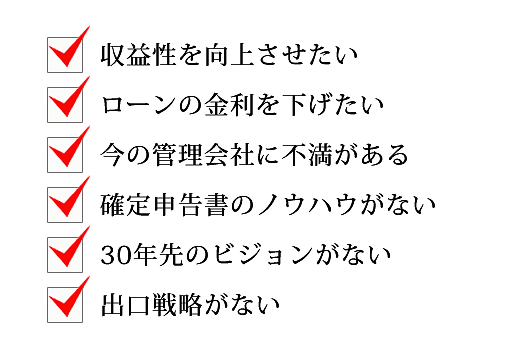

マンション経営をする上で出てくる悩みや心配事..

わたしたちはお客様の力強い相談相手として

トータルサポート致します。

収益性を向上させたい

今の家賃は適正ですか?

家賃額は経年だけでなく社会情勢や経済情勢、周辺環境にも影響を受けます。

ただし一度下がった家賃が元に戻らないかというと決してそうではありません。

今の家賃を見直す事で収益性が大きく向上する可能性もあります。

また家賃が高い物件は中古市場で高値で取引され資産価値の向上にも繋がります。

当社の実績管理

ローンの金利を下げたい

近年、住宅ローンの金利は極めて低い水準となりました。

また新たに投資用不動産の融資に乗り出す金融機関も多く、オーナー様の選択肢は大きく拡がりました。

しかし販売業者と金融機関との提携等の問題により低金利の融資を受けることができない方が多いのも現状です。

ローンの金利はキャッシュフローに非常に大きな影響を与えます。

当社では金融機関の借り換えを提案し、オーナー様のキャッシュフロー改善のお手伝いをさせていただいております。

※借り換え時には金融機関の審査があります。

※借り換え時には金融機関所定の融資事務手数料が発生します。

実際の借り換え例①

借り換え前

|

A銀行 |

|

| 当初融資額 | 2,000万円 |

| ローン残高 | 1,800万円 |

| 金利 | 2.20% |

| 残期間 | 30年 |

| 毎月返済額 | 68,324円 |

| 総返済額 | 28,696,080円 |

借り換え後

|

B銀行 |

|

| 当初融資額 | - 万円 |

| ローン残高 | 1,800万円 |

| 金利 | 1.80% |

| 残期間 | 30年 |

| 毎月返済額 | 64,746円 |

| 総返済額 | 27,408,000円 |

毎月返済額が

約3,500円down

総返済額が

約129万円down

実際の借り換え例②

借り換え前

|

A銀行 |

|

| 当初融資額 | 2,800万円 |

| ローン残高 | 2,570万円 |

| 金利 | 2.14% |

| 残期間 | 31年 |

| 毎月返済額 | 94,777円 |

| 総返済額 | 39,806,760円 |

借り換え後

|

B銀行 |

|

| 当初融資額 | - 万円 |

| ローン残高 | 2,570万円 |

| 金利 | 1.75% |

| 残期間 | 31年 |

| 毎月返済額 | 89,561円 |

| 総返済額 | 37,865,988円 |

毎月返済額が

約5,200円down

総返済額が

約195万円down

今の管理会社に不満がある

・空室期間が長い

・担当者と連絡がつきにくい

・サブリース賃料を減額された

・サブリース契約を一方的に解除された

・管理コストが高い

そんなご不満を当社専任のコンサルタントが解決致します。

どんな小さなご不満や心配事でもまずはご相談ください。

確定申告書のノウハウがない

不動産経営には確定申告がつきもの。

どこから手を付ければいいのか?

何が経費になって何が経費にならないのか?

ノウハウがなければ確定申告は非常に煩雑なものになってしまいます。

経費の計上漏れがあれば必要以上に税金を納めるハメになることも..

当社では所属ファイナンシャルプランナーや顧問税理士による徹底サポートで確定申告を全力バックアップしております。

30年先のビジョンがない

不動産経営は、購入時にローンを利用する人も多く、有価証券などと比べ長期の運用になりやすい投資です。

購入時の収支ももちろん重要ですが、将来像をしっかりと描き数十年先のビジョンを持っておく必要があります。

・30年後に想定される収支は?

・30年後の残債はいくらなのか?

・どの物件から繰り上げ返済していくのが最適なのか?

・将来いくらで売れるのか?

・自分になにかあったときはどうすればいいのか。相続は?

特にサブリースを前提に物件を購入したお客様の中には「将来も家賃が必ず入ってくるだろう」という希望的観測から、

物件選択を疎かにし長期的な計画を持たずに不動産経営をスタートする方も見受けられます。

当社では、お客様の「これから」を提案し、20年先、30年先、さらにその先までどのように運用していくのかを

お客様に寄り添い一緒に考えていきます。

出口戦略がない

RC(鉄筋コンクリート)造のマンションの寿命は非常に長く、国土交通省の調べによると物理的寿命は約120年程度とされています。

しかしどんなにメンテナンスをしていても、いつかは老朽化してしまうのも事実です。

タイミングを計らって売却をするのか、マンションの寿命が尽きる日まで保有するのか、寿命が尽きたあとはどうすればいいのか。

マンション経営の終着点を考え、お客様のスタイルに合った出口戦略をご提案します。